Estos son los gastos a los que deberás hacer frente en 2024 si compras una casa:

Gastos de notaría por la compra de una vivienda

Un gasto a tener en cuenta a la hora de comprar una casa, tanto nueva como usada, es la notaría. Los honorarios de los notarios, denominados aranceles, están regulados por el Estado y todos cobran lo mismo por idénticos servicios.

En el caso del otorgamiento de la escritura pública de compraventa, los precios están entre los 600 y 875 euros, dependiendo del precio del inmueble. Por ejemplo, por un piso de 100.000 euros se pagarían aproximadamente 850 euros, mientras que por uno de 250.000 euros se deberían abonar unos 1.000 euros.

Registrar la vivienda en el Registro de la Propiedad

También cuesta dinero inscribir las escrituras que ha firmado el notario en el Registro de la Propiedad. De nuevo, los honorarios están fijados por normativa y dependen directamente del precio del inmueble, aunque suelen situarse entre los 400 y 650 euros.

Los gastos de gestoría

El único gasto opcional de la compraventa de una vivienda es el de la gestoría, la entidad que el cliente puede contratar para tramitar la liquidación de los impuestos y realizar otros papeleos. Son profesionales libres, así que en este caso no existen tarifas concretas. Además, suelen contratarse solo cuando se abre una hipoteca para adquirir el inmueble. Su coste aproximado es de 300 euros.

Impuestos que se pagan al comprar una casa

El comprador de una vivienda también debe tener un colchón extra para pagar impuestos, aunque la cuantía dependerá del precio de la casa y de si es nueva o de segunda mano.

En cuanto a los impuestos en la compra de una vivienda nueva, el más importante al que hacer frente es el IVA, que en 2024 asciende al 10%. Es decir, supondría 10.000 euros en el caso de adquirir una vivienda de 100.000 euros y de 25.000 en una de 250.000 euros. En Canarias, el Impuesto General Indirecto Canario (IGIC) está al 6,5%. En el caso de una vivienda pública el IVA puede ser del 4%, pero varía en función de la CCAA y el tipo de vivienda social que se trate.

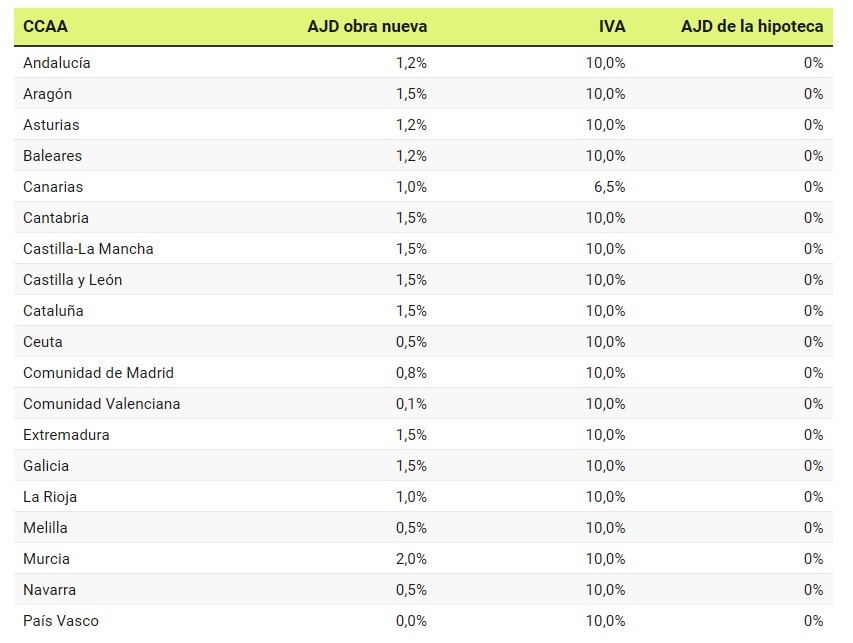

Al IVA hay que añadir un segundo impuesto: el de Actos Jurídicos Documentados (IAJD), que lo sigue pagando el comprador y dependerá de cada comunidad autónoma. Estos son los tipos que se aplican para una vivienda habitual:

Impuestos de la compra de una vivienda nueva en 2024

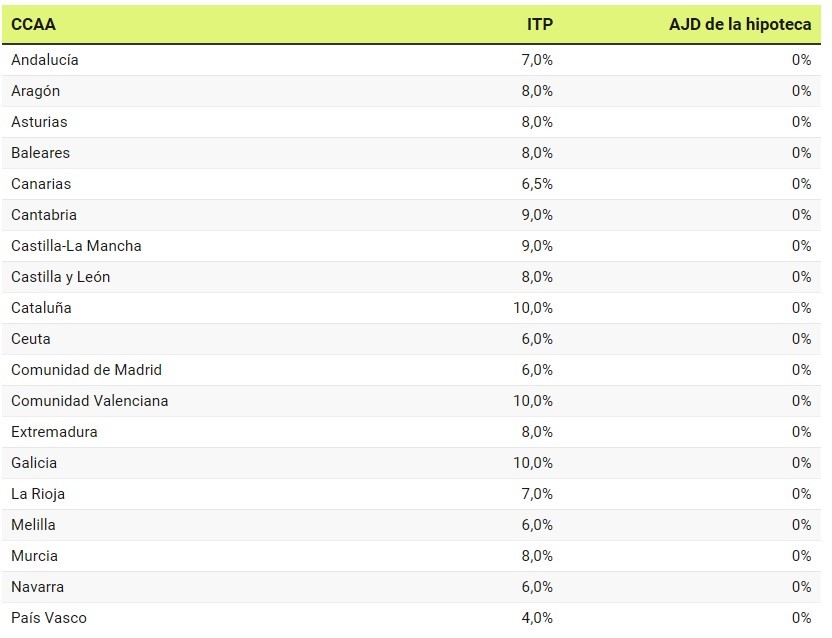

Por otro lado, para las viviendas usadas el tributo más importante es el Impuesto sobre las Transmisiones Patrimoniales (ITP). En este caso, la cuantía depende del porcentaje que se aplica sobre el precio escriturado y de la comunidad autónoma en la que se encuentre la casa, aunque por regla general se aplica un tipo de entre el 6% y el 10%. Actualmente se aplican estos tipos para una vivienda habitual:

Impuestos de la compra de una vivienda usada en 2024

Cabe destacar que para VPO, familias numerosas, personas con discapacidad y jóvenes o viviendas ubicadas en zonas rurales suelen existir tipos más reducidos. Por ejemplo, en Madrid las familias numerosas que compren una vivienda libre pagarán un 4% de ITP sobre el precio escriturado, siempre que la vivienda que se compre sea la habitual.

Otros gastos asociados a la compra de una vivienda

Si el comprador va a adquirir la vivienda nueva o usada mediante un préstamo hipotecario, habría que sumar algunos gastos adicionales a los vinculados con la compraventa:

Gastos de tasación en la hipoteca

Si el comprador va a solicitar una hipoteca, deberá pagar a una tasadora para que ponga en valor la propiedad y el banco sepa qué porcentaje de financiación le puede conceder. De forma general, las entidades están prestando una cantidad equivalente al 80% del precio de compra o del valor de tasación, aunque algunas están llegando a financiar el 90-100% del precio de compra, fijándose habitualmente en el que sea más bajo.

En 2024 la tasación supone un coste de entre 250 y 600 euros, dependiendo de la entidad que realice la tasación, el tipo de inmueble y su valoración. La tasación tienen una vigencia de 6 meses desde la fecha de emisión.

La comisión de apertura de una hipoteca

Esta comisión puede llegar hasta el 2% del capital prestado, según lo pactado con la entidad financiera. Además, esta cantidad se deduce directamente del dinero que se entrega al hipotecado. No obstante, hay muchos bancos que no aplican esta penalización. Por otro lado, conviene saber que si el banco te quiere cobrar comisión de apertura y no te avisa, se considera una práctica abusiva. La comisión de apertura es ilegal cuando el banco cobre un dinero que no corresponda a los servicios que presta ni a sus gastos, algo que debe justificar.

Honorarios inmobiliarios

Muchas veces, algunas agencias inmobiliarias ofrecen un servicio por el cual buscan la vivienda de sus clientes y cobran por ello. Esto es lo que se conoce como ‘personal shopper’ inmobiliario.

Cómo pagar los gastos de compra de una vivienda

El pago de los gastos de compra de una vivienda varían según la elección del comprador de contratar o no los servicios de una gestoría:

El papel de la gestoría en la compraventa de vivienda

Si el comprador contrata una gestoría, esta se encargará de todos los trámites y el pago de los gastos. En este caso, el comprador deberá realizar una provisión de fondos unos días antes de la firma de la escritura de compraventa. La gestoría utilizará esta cantidad para pagar sus honorarios, así como las facturas del notario, del registrador y de Hacienda. Si sobra dinero, la gestoría lo devolverá al comprador. Si falta, el comprador deberá realizar un nuevo ingreso.

Hacer el pago en una compraventa de vivienda sin gestoría

Si el comprador decide realizar los trámites por su cuenta, deberá pagar las facturas del notario y del registrador en la misma visita a la notaría.

En cuanto a los impuestos, el IVA y el IGIC se abonan al vendedor, mientras que el ITP y el IAJD se pagan a la delegación de Hacienda de la comunidad autónoma del comprador.

¿Cuáles son los gastos de la compra de una vivienda en total?

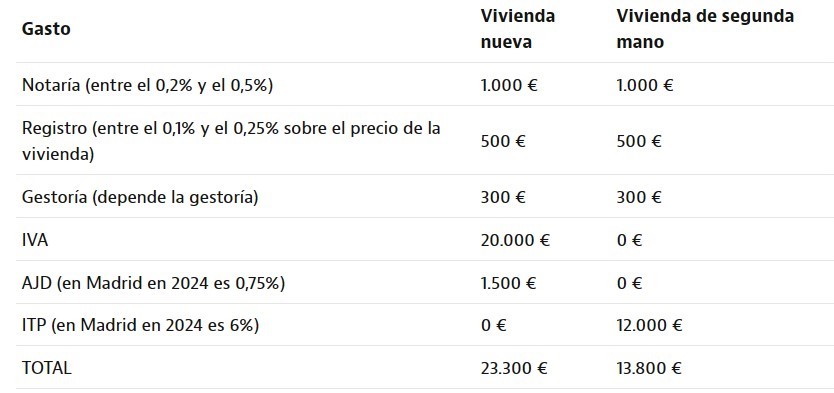

El total de gastos e impuestos a pagar por la compra de una vivienda se mueve alrededor del 10% y el 12% del precio de la casa. El importe exacto depende del valor de la vivienda y de la comunidad autónoma en la que se ejecute la compraventa.

Por ejemplo, en el caso de que vayas a comprar una casa de 200.000 euros en Madrid, esto es lo que tendrías que pagar sumando todos los gastos: notaría, honorarios de los profesionales implicados e impuestos. Cabe recordar que algunos gastos, como los de notaría, oscilan entre varios porcentajes, así que las cifras resultantes pueden ser aproximadas:

El nuevo valor fiscal de las viviendas

Desde el 1 de enero de 2022, está operativo el nuevo valor de referencia de Catastro. Este valor es la base imponible de impuestos tan importantes como el Impuesto de Transmisiones Patrimoniales (ITP). Es decir, como hemos visto, es la clave para determinar cuántos tributos hay que pagar por la compra de una casa.

Este cambio venía incluido en la Ley 11/2021 de medidas de prevención y lucha contra el fraude, aprobada en julio de 2021, aunque su puesta en marcha se aplazó hasta 2022. Tras la modificación, la base imponible ha dejado de ser el ‘valor real’ que tantos quebraderos de cabeza ha generado a Hacienda en los últimos tiempos y ahora es el ‘valor de mercado’, que viene determinado por el valor de referencia de Catastro.

Dicho de otro modo: en el caso de los inmuebles adquiridos desde el 1 de enero de 2022, los contribuyentes deben declarar conforme al valor de referencia de Catastro, ya que se presume que es el de mercado, independientemente del valor por el que se escriture. No obstante, si el valor de escritura es superior al valor de referencia, éste será la base imponible de los impuestos que se aplican según el caso -ITP para compra de viviendas usadas o Impuesto sobre Sucesiones y Donaciones para herencias y donaciones-. Tributar por debajo de lo que dicta la normativa puede derivar en inspecciones de Hacienda, e incluso en un expediente sancionador para el contribuyente.

En el caso de que el contribuyente crea que el valor de referencia no se corresponde con el de mercado, debe recurrir y demostrarlo ante el fisco. Por tanto, la carga de la prueba recae en los ciudadanos. Para ello, puede aportar tasaciones del inmueble, fotografías o un acta notarial que justifique el estado real de la vivienda. La llegada de este cambio generó incertidumbre, sobre todo porque no todos los inmuebles tienen ‘asignado’ dicho nuevo valor de referencia. En tal caso, y como los contribuyentes solo están obligados a tributar por el “valor de mercado”, pueden basarse en el valor de escritura y será Hacienda la que debe demostrar que el valor escriturado no se corresponde con el valor de mercado si no está de acuerdo con lo que ha declarado el contribuyente.